Cómo ya todos sabemos, se aproxima abril y con el… ¡la temporada de declaraciones de impuestos! En concreto, las personas físicas tenemos que declarar y pagar el ISR que corresponda al 2017.

A través de este artículo les explicaremos de una forma fácil, todo lo que deben saber acerca del tema: fechas límite de presentación, deducciones autorizadas, deducciones personales, entre otros temas de interés.

¿Qué es el ISR?

Fácil. El ISR o Impuesto Sobre la Renta, es el impuesto que tenemos que pagar por nuestros ingresos en cierto periodo.

¿Quiénes deben presentar esta declaración?

Todas aquellas personas físicas que hayan obtenido ingresos durante el periodo, en este caso 2017, bajo los siguientes conceptos:

- Actividades empresariales.

- Servicios profesionales (honorarios).

- Arrendamiento de bienes inmuebles.

- Enajenación de bienes.

- Adquisición de bienes.

- Sueldos y salarios. (Nota 1)

- Intereses.

- Premios.

- Dividendos.

Nota 1: si recibiste ingresos exclusivamente por este concepto (sueldos y salarios) y de un solo patrón, aunque rebases los $400,000.00 pesos, podrás estar exento de presentar la declaración. A pesar de este detalle, nosotros te recomendamos que si consideras que tienes deducciones que te puedan generar un saldo a favor, presentes tu declaración anual de ISR.

Nota 2: si te encuentras bajo el Régimen de Incorporación Fiscal (RIF) no debes preocuparte por la declaración anual, por que como ya has de saber, las declaraciones bimestrales que haces son definitivas.

Para dudas y mayor información, haz click aquí.

¿Cuándo debo presentarla?

Las personas físicas antes mencionadas, tendrán TODO el mes de abril para la presentación de su declaración. Habrá excepción para asalariados, ya que ellos tendrán la disponibilidad de presentarla durante todo el año y aun así poder recibir la devolución de sus saldos a favor.

¿Qué puedo deducir?

Deducciones Autorizadas

La ley nos dice que este tipo de gastos deben ser estrictamente indispensables para el desarrollo de nuestra actividad y, por lo tanto, para la obtención de nuestros ingresos. A continuación, enlistaremos ciertos conceptos que podrás deducir, por mencionar algunos:

- Gasto por sueldos y salarios (si se cuentan con trabajadores).

- Gasto por arrendamiento de un local (si este se utiliza para el desempeño de su actividad).

- Costo de la materia prima que use para prestar su servicio o bien, el costo de la mercancía que venda.

- Devoluciones, bonificaciones o descuentos hechos durante el ejercicio.

- Inversiones.

Este tema es muy variado ya que los gastos que puedas hacer deducibles, dependerán en gran parte del tipo de actividad que realices. No está de más hacer énfasis que este tipo de deducciones no aplican para aquellas personas que tributen en el régimen de sueldos y salarios.

¿Quieres saber para tu caso en particular qué puedes deducir? Aquí te pueden asesorar fácilmente y hasta te ayudan dándote recomendaciones para disminuir lo que pagas en impuestos.

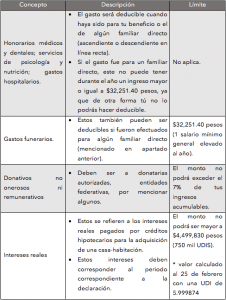

Deducciones Personales

Por otro lado, este tipo de deducciones es más bondadoso ya que nos permite deducir, valga la redundancia, una mayor variedad de gastos. No obstante, aunque hay más opciones, la mayoría de estos conceptos están sujetos a ciertos límites que a continuación les platicaremos con mayor detalle:

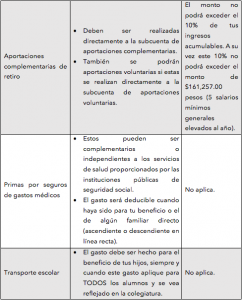

Para tu buena suerte, también ya son deducibles las colegiaturas de tus hijos para los siguientes niveles educativos y con estos límites:

Esta información puede parecer confusa al inicio, pero no lo es tanto… Para dudas y mayor información, haz click aquí.

¿Mis deducciones están topadas? ¿Necesitan cumplir algún requisito?

Lamentablemente, sí. En cuanto a los requisitos que necesitan cumplir los gastos para ser deducibles, son los siguientes:

- Los gastos deberán ser pagados mediante cheque o algún medio electrónico (tarjeta de crédito/debito, transferencia electrónica, etc.). Si el pago se hace en efectivo, NO se podrá hacer deducible.

- Debe existir un comprobante fiscal (CFDI), es decir, una factura con tus datos fiscales correctos que amparen el gasto.

Por otro lado, también existe un límite general para la suma de todas tus deducciones. Estas deberán cumplir con lo siguiente:

- No podrá exceder el 15% del total de tus ingresos.

- No podrá ser mayor a $161,257.00 pesos (cinco salarios mínimos generales).

De estás 2 opciones, se deberá escoger el importe que resulte menor, este será nuestro límite total de deducciones personales.

¿Qué pasa si no hago mi declaración a tiempo? ¿Y si me equivoco en mi declaración?

Si no haces tu declaración a tiempo, claramente habrá consecuencias por parte de la autoridad. Estás dependerán del importe de impuesto que estés dejando de declarar, no obstante, forzosamente tendrás que pagar: actualizaciones, recargos y multas.

Si cometiste algún error en tu declaración y ya la presentaste, no te preocupes. El SAT nos da la posibilidad de hacer hasta 3 declaraciones complementarias en caso de que hayamos detectado algún error en el anterior documento y tengamos la intención de corregirlo.

Esperamos toda esta información haya sido de mucho provecho y puedas cumplir con tus obligaciones sin ningún problema.

Si tienes más dudas o requieres de asistencia más personalizada, haz click aquí para ayudarte.